Информация о проведенных финансовых операциях по расчетам с бюджетом является неотъемлемой и значимой для каждого гражданина, платящего налоги. Ее наличие позволяет осуществлять контроль за корректностью отражения налоговых и сборовых расчетов в учете налогоплательщика, а также в соответствующих реестрах налоговых органов. При необходимости сверить данные, предоставленные налоговыми органами, и собственную информацию, а также узнать, какие справки предоставляет Федеральная налоговая служба и как их получить, вы сможете найти подробные ответы на эти вопросы в нашей статье.

Получив справку о состоянии расчетов с бюджетом (форма КНД 1160080), можно быстро оценить взаиморасчеты с ИФНС. Если требуется более подробная информация по определенному виду фискального сбора, можно получить выписку операций по расчету с бюджетом (форма КНД 1166107).

Как заказать справки

Для получения информации о состоянии расчетов можно воспользоваться различными способами. Одним из них является запрос на бумажный документ, который можно сделать лично в офисе налоговой службы или отправить почтой. Чтобы сделать запрос правильно, налоговые органы рекомендуют использовать специальную форму, указанную в Приложении 8 к Приказу ФНС от 02.07.2012 № 99н. Бланк запроса можно скачать в конце данной статьи.

Для получения электронного документа необходимо отправить запрос через другую форму, указанную в Приложении 1 к Приказу ФНС от 13.06.2013 № ММВ-7-6/196@.

Заказ операций — это довольно объемный документ, который в крупных компаниях может состоять из нескольких сотен страниц. Чтобы получить такую выписку, необходимо отправить запрос через ТКС в электронном формате. Форма запроса та же, что и для получения справки. В ней нужно указать нужный документ и период, за который вы хотите получить информацию.

Когда и как ИФНС предоставит сведения

Документы на бумажном носителе можно получить лично в налоговой инспекции или ИФНС отправляет их почтовым отправлением по указанному адресу компании. Если вы предпочитаете получить документы определенным способом, пожалуйста, укажите это в запросе. Электронный документ будет отправлен налогоплательщику через ТКС.

В соответствии с законодательством Российской Федерации, налоговая инспекция обязана предоставить информацию о взаиморасчетах с контрагентом как в письменном, так и в электронном виде в течение пяти рабочих дней (согласно пункту 10 пункта 1 статьи 32 Налогового кодекса РФ). Однако, на практике электронная передача информации через телекоммуникационные каналы ИФНС является значительно более быстрым способом. В большинстве случаев ответ предоставляется в течение одного-двух дней.

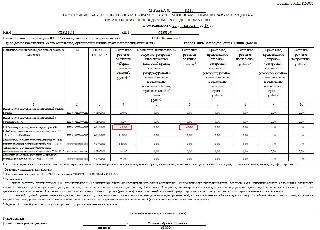

Справка о состоянии расчетов с бюджетом

Утвержденный Приказом ФНС от 28.12.2016 № ММВ-7-17/722@, бланк справки создается на указанную налогоплательщиком дату. В нем содержится информация о всех налогах, которые компания обязана вносить. Кроме того, в справке присутствует информация о состоянии платежей по пеням и штрафам, а не только об основном налоговом взносе.

Документ, называемый справкой, включает в себя две части. В верхней части находятся данные о налогоплательщике, номере документа и дате предоставления информации. А в нижней части находится таблица, в которой содержится информация о налоговых платежах.

В таблице имеется 10 столбцов. В каждом из них указывается информация о налоговых платежах.

Если баланс указан со знаком «+», это говорит о наличии излишней оплаты по соответствующему налогу. В случае знака «–» это означает наличие непогашенной суммы.

Подробно проанализировав документацию, можно сделать вывод, что ООО «Компания» столкнулась с проблемой недоплаты по НДС в размере 50 рублей по налогу и 20 рублей по пени. Однако, по налогу на прибыль, страховым взносам и НДФЛ организация совершила излишние платежи.

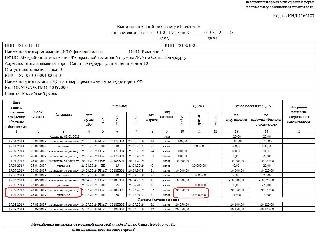

Как выглядит выписка

Если вам предоставили информацию о состоянии расчетов и вы не согласны с данными, предоставленными ИФНС, и считаете, что информация о каком-либо платеже отражена неверно, то для более подробного анализа вам следует заказать выписку операций с бюджетом. В этой выписке будут представлены подробные сведения о каждом начислении налоговых платежей и сделанных перечислениях в бюджет, как показано на иллюстрации выписки операций по расчетам с бюджетом.

Компания ООО «Компания» обнарушила информацию о неправильном расчете суммы НДС и решила запросить выписку всех операций, связанных с платежами в бюджет.

Согласно документации, следует было уплатить 20 050 рублей до 25 июля, однако организация перечислила только 20 000 рублей. Неоплаченные пени относятся к входящему остатку на 1 января 2018 года. Если требуется уточнить причину возникновения задолженности по пени, ООО «Компания» имеет возможность заказать выписку за предыдущие налоговые периоды (2017 и предыдущие годы).

Для декодирования записей в бухгалтерской выписке, вы можете прибегнуть к нашей помощи: расшифровка операций по расчетам с бюджетом раскроет все символы и обозначения, содержащихся в ней.

| Графа | Знаки и символы | Описание |

|---|---|---|

| Остаток по счетам | Суммы, обозначенные отрицательным знаком, | Налоговые обязательства гражданина или организации по уплате налогов. |

| Показатели, которые снабжены знаком «плюс» | Переплата по налогу или сбору — лишние деньги, которые были уплачены сверх необходимой суммы. | |

| По способу оплаты | Итоговый остаток отдельно по налогу, пеням или штрафам | |

| Карта «Финансовые операции с бюджетом» | Включая налоги, штрафы и пени, был учтен суммарный остаток сальдо. | |

| Операция | Сумма была зачислена в соответствии с расчетами. | Расчеты в соответствии с документацией, предоставленной в налоговую инспекцию. |

| Уплачено | Выплаты со стороны лица, которое обязано уплачивать налоги | |

| Баланс на… | ИФНС вносит информацию о сальдированном остатке на начало и окончание года. | |

| Документ | Глядя на представленную информацию, можно сказать, что данный текст относится к типу научно-популярного. | Платежное мандат |

| Внешний облик: РНПоявляются | о доходах и расходах, на налоговом учете, является неотъемлемой частью финансового планирования и контроля. Важно заполнять декларацию в полном объеме и соблюдать правила налогообложения, чтобы избежать штрафов и неприятностей со стороны налоговых органов. Отчетность по налогам должна быть точной, прозрачной и своевременной, чтобы обеспечить законодательные требования и снизить риски возникновения конфликтов с налоговыми органами. | |

| Номер | В отчетности есть специальный кодированный номер платежного поручения, который обозначает декларацию за 1 квартал 2020 года — 2020КВ01. | |

| Дата | Срок предоставления налоговой декларации и срок оплаты налогового документа | |

| Сумма | Дебет | Налоговые сборы, подлежащие уплате в государственный казначейский счет |

| Кредит | Оптимизация налогообложения: оплата, компенсация |

Как получить в ИФНС сведения о своих и чужих счетах

Как получить в ИФНС сведения о своих и чужих счетах

Есть возможность получить информацию о чужих банковских реквизитах, однако это применимо только при определенном условии.

Чужие счета

Согласно пункту 8 статьи 69 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве», в случае отсутствия информации о наличии имущества у должника, судебный пристав-исполнитель обращается к налоговым органам, другим органам и организациям для получения этой информации.

В случае наличия у взыскателя исполнительного листа, который еще не утратил силу, он имеет право обратиться в налоговый орган с просьбой предоставить необходимую информацию.

Любой человек, желающий получить нужную информацию, может обратиться в налоговый орган, находящийся на его территории, включая Инспекцию Федеральной налоговой службы (или Управление Федеральной налоговой службы) в своем месте нахождения.

Для получения информации о счетах должника в налоговом органе и подтверждения своих прав на такую информацию необходимо предъявить подлинник или официально заверенную копию исполнительного листа с неистекшим сроком предъявления к исполнению, выданного нотариусом или судом взыскателю.

При представлении копии исполнительного листа в налоговый орган для подтверждения его достоверности, необходимо также предъявить оригинал исполнительного листа, заверенный уполномоченным должностным лицом организации, которая является взыскателем.

Вы можете отправить правильно оформленный запрос по почте, чтобы получить подтверждение от адресата, например заказным письмом с уведомлением. Альтернативно, вы можете лично представить его в налоговый орган или через уполномоченного представителя с доверенностью.

Когда взыскатель является в налоговый орган лично и предъявляет подлинник исполнительного лица, после того как налоговый орган документально подтверждает его наличие, они возвращают подлинник исполнительного листа взыскателю.

Если мы получим запрос с приложением копии исполнительного листа, которая была заверена уполномоченным должностным лицом организации-взыскателя, налоговый орган будет проводить проверку достоверности этой копии. Для этого мы направим соответствующий запрос в суд, который выдал данный исполнительный лист.

Налоговые органы обязуются предоставить требуемую информацию в течение 7 календарных дней, начиная с момента получения запроса.

Вопросы, связанные с этой проблематикой, подробно освещены в официальном письме Министерства Финансов от 26 ноября 2008 года под номером 03-02-07/2-207, а также в корреспонденции налоговой службы под номером СА-4-9/14444@ от 24 июля 2017 года.

Свои счета

Налоговые органы имеют право предоставлять информацию о банковских счетах гражданам-заявителям (физическим лицам) и организациям в соответствии с требованиями Федерального закона от 27.07.2006 № 149-ФЗ «Об информатизации, информационных технологиях и о защите информации». Согласно статье 8 Закона № 149-ФЗ, пункты 2 и 3, такое предоставление информации осуществляется при соблюдении соответствующих положений закона.

Согласно установленным правилам, ФНС, которая выступает в качестве представителя Российской Федерации, имеет право регулировать доступ к информации, а также определять условия и порядок такого доступа. Одновременно с этим, она обязана соблюдать права и законные интересы других лиц и ограничивать доступ к информации, если это предусмотрено федеральными законами.

Информация о налогоплательщике считается налоговой тайной с момента его регистрации в налоговом органе в соответствии с положениями статьи 84 и статьи 102 Налогового кодекса. Эта информация не может быть разглашена налоговыми органами и их сотрудниками, за исключением случаев, предусмотренных федеральным законодательством.

Постановлением Министерства налоговой службы России от 03.03.2003 № БГ-3-28/96 было установлено правило получения конфиденциальных данных в налоговых органах.

Згідно з пунктом 11 Порядку заява про надання конфіденційної інформації оформлюється та надсилається у письмовій формі на бланках встановленої форми.

При подаче запросов по ТКС заявитель должен подтвердить свою личность электронной цифровой подписью.

Гражданин вправе запросить информацию о своих банковских счетах, обратившись лично с заявлением, составленным по своему усмотрению, при условии предъявления документа, удостоверяющего личность. Также возможно подать заявление через сервис «Личный кабинет налогоплательщика для физических лиц» в разделе «обращение в свободной форме» или направить запрос по ТКС с подписанным усиленной квалифицированной электронной подписью.

Запросить информацию о своих банковских счетах возможно, обратившись в любую региональную налоговую организацию, включая орган, находящийся по месту проживания или пребывания заявителя.

При обращении с просьбой, заявителю нужно учитывать, что сведения о счетах (вкладах) физических лиц были предоставлены банками в налоговые органы с 1 июля 2014 года. Однако, налоговые органы не имеют информации о ранее открытых счетах физических лиц в банках (если такие счета не закрыты или не было изменений). Также, налоговые органы не располагают данными о движении денежных средств по счетам. Для получения такой информации, заявитель может обратиться в банк, где открыт счет.

Конкретные объяснения данного вопроса приведены в письмах ФНС под номерами ГД-4-14/22798@ от 10.11.2017 и ОА-19-17/33 от 20.02.2017.