Люди из России и других стран, которые платят налог на доходы физических лиц (НДФЛ) в России, обычно автоматически уплачивают 13% от своего дохода. Этот налог вычитается из заработной платы. Часть уплаченного налога, который был уплачен в предыдущем году или ранее, можно вернуть и получить его в виде денег. Возможность получить вычет не зависит от наличия российского гражданства. Главное требование — быть налоговым резидентом, то есть находиться в России не менее 183 дней в году.

Видеообзор налогов и вычетов в течение 3 минут

Данное требование также распространяется на жителей России в качестве отдельных лиц, которые обязаны подавать декларацию в налоговый орган (форма 3-НДФЛ). Предприниматели имеют возможность претендовать на вычет только в том случае, если они применяют общую систему налогообложения.

Когда можно получить

В течение года, граждане России, чьи налоги удерживаются с их заработной платы, имеют возможность попросить работодателя о налоговом возврате. Для этого требуется предоставить соответствующую документацию в бухгалтерию. Работодатель пересчитает налоговую ставку и будет удерживать меньшую сумму с вашей зарплаты. Альтернативно, вы также можете оформить полный вычет через налоговую службу (подробности смотрите ниже).

Для тех, кто самостоятельно декларирует свои доходы, более выгодно оформить вычет после уплаты НДФЛ за предыдущий финансовый год в мае или июне. В этом случае общая сумма налога, которую вы заплатили, будет выше, что позволит вернуть 13% с большей суммы. Это особенно важно, если ваш трудовой стаж невелик или сумма выплат по НДФЛ небольшая, но вы хотите вернуть относительно большую сумму.

На что можно получить

Принцип налогового вычета лежит в основе того, что если вы расходуете деньги на значимые вещи, то государство может вернуть вам определенную сумму из своего бюджета.

Бывают различные виды вычетов при уплате налогов: стандартные, связанные с социальными программами, связанные с имуществом и связанные с инвестициями.

Размер налогового вычета

Сумма вычета — это не тот денежный оборот, который вы получите наличными. Данная сумма представляет собой максимальные расходы, установленные в Налоговом кодексе, с которых вы будете возвращены налогом в размере 13%.

Максимальная сумма социальных вычетов, предназначенных на лечение, обучение или занятия спортом, а также на приобретение полиса страхования жизни на срок не менее 5 лет и на благотворительность, составляет 120 000 рублей. Однако, вы имеете возможность вернуть лишь 13% от этой суммы, что составляет 15 600 рублей.

Возможно получить частичное возмещение средств, которые были уплачены за абонемент в фитнес-клуб либо за посещение спортивной секции, при условии, что данная спортивная организация включена в специальный список, согласно решению Министерства спорта. Возврат средств доступен только для договоров, заключенных в течение 2022 года.

Существует отдельный перечень медицинских услуг высокой стоимости, на которые ограничение в 15 600 рублей не распространяется. Если ваше лечение входит в этот перечень, вы можете вернуть 13% от полной стоимости расходов в качестве вычета (помимо других социальных вычетов). Возможность получения такого вычета, также как и общие социальные цели, представляется каждый год.

У каждого гражданина России есть возможность получить налоговый вычет при покупке жилья только один раз. Максимальная сумма, которую можно списать, составляет 2 миллиона рублей. В результате возврат налогов не может превышать 260 тысяч рублей. Кроме того, есть возможность вернуть еще 13% от уплаченных процентов по ипотеке, но в пределах 390 тысяч рублей. Таким образом, общая сумма возврата может составить до 650 тысяч рублей, если жилье было приобретено по ипотеке.

При внесении денег на индивидуальный инвестиционный счет (ИИС) можно вернуть до 52 000 рублей в год. Максимальная сумма, на которую будут возвращаться 13%, составляет 400 000 рублей. Чтобы получить инвестиционный вычет, деньги на счету должны находиться не менее трех лет, а покупка ценных бумаг не обязательна. Ежегодное пополнение ИИС является обязательным условием для получения вычета. Открыть ИИС можно у брокера или в управляющей компании. Выбор предоставляется из двух вариантов — либо получать возврат суммы, внесенной на счет, либо не платить налоги на полученную прибыль при закрытии ИИС после трех лет.

За что можно и нельзя

За лекарство можно получить вычет, только если на него имеется рецепт от врача. В случае с хирургической операцией или УЗИ можно вернуть потраченные деньги, но при посещении натуропата или гомеопата такая возможность отсутствует. Если страховой полис ДМС был куплен для себя, супруга, родителей или детей до 18 лет, то можно получить вычет, предоставив медицинскую лицензию страховой компании.

Если жилье было оплачено не из собственных средств, например, работодателем, бюджетом или материнским капиталом, то вернуть деньги за него невозможно. То же самое относится и к корпоративному ДМС — вычет возможен только за счет собственных средств. Оформить вычет при покупке квартиры у родственников также невозможно. Кроме того, если дом не признан жильем, то вычет также недоступен. Это правило распространяется и на апартаменты, поскольку они считаются нежилыми помещениями, что является их основным отличием от квартир.

Вы имеете возможность получить вычет за платное обучение для себя и для своих ближайших родственников, таких как дети, брат или сестра, если им не исполнилось 24 года. Однако, стоит отметить, что для собственного обучения допускаются любые формы обучения, в то время как для детей, брата или сестры учитывается только очное обучение. Это могут быть как государственные или коммерческие учреждения высшего образования, так и детские сады, школы, а также различные кружки и секции. Главное условие состоит в том, чтобы образовательное учреждение было лицензированным.

Как оформить вычет

Для получения вычетов в личном кабинете налогоплательщика требуется заполнить налоговую декларацию о доходах физического лица, известную как форма 3-НДФЛ. Это удобно можно сделать в электронном виде на официальном веб-сайте налоговой службы. В личном кабинете следует предоставить необходимые документы, которые подтверждают законность запроса на возврат налога.

Необходимым документом для осуществления вычета на лечение является справка 2-НДФЛ за определенный период. Ее можно получить у бухгалтерии места работы или скачать на сайте налоговой службы. Кроме того, для подтверждения вычета на лечение необходимы договор с медицинским учреждением, справка об оплате медицинских услуг и другие документы, подтверждающие ваши расходы. Аналогичные требования действуют и для получения вычета на образование и спорт, начиная с 2024 года.

С 21-го мая текущего года вступил в силу упрощенный порядок оформления налоговых вычетов, касающихся затрат на покупку недвижимости и операции на индивидуальных инвестиционных счетах. Налоговая организация самостоятельно утверждает вычеты, основываясь на информации, полученной от Росреестра, банков, брокеров и управляющих компаний с 2020 года. Затем предварительно заполненное заявление отправляется в личный кабинет на сайте налоговой службы.

Тринадцатая зарплата: как ее дают

Тринадцатая зарплата: как ее дают

В России существует традиция, заключающаяся в ежегодном получении значительной награды. Иногда это происходит в декабре, иногда в марте, а иногда даже в мае. Это своеобразное приветствие из далекого прошлого СССР, которое носит многообещающее название «13-я зарплата». Однако данная награда не предоставляется всем. Почему одни получают щедрую премию, в то время как другие только слышали о ней, но не сталкивались лично? Давайте попробуем разобраться в этом вопросе.

Каково значение 13-й зарплаты?

В 1970-е годы впервые возникло понятие, как необходимость проведения экономической реформы в нашей стране. Она включала в себя несколько важных изменений: введение выходного дня в субботу, установление оплачиваемых отпусков и совершенствование системы оплаты труда. Кроме того, работники начали получать ежегодную премию, размер которой обычно соответствовал среднемесячной заработной плате.

Страх пропустить «тринадцатую» на празднике Нового года был всеобщим, поскольку любой нарушение правил в административной или производственной сфере могло привести к лишению премии для советского человека. Поэтому каждый тщательно работал и придерживался социально-морального облика, чтобы избежать неприятностей с начальством. Никто не хотел, чтобы подавали документ, в котором было бы сказано, что гражданин N совершил неосторожное промахивание в определенный день, и теперь необходимо «принять важное решение» относительно него.

Кого ждет такая награда?

На данный момент, дополнительное материальное поощрение за каждый отработанный год распространено преимущественно среди военных, государственных служащих и сотрудников крупных компаний, так как финансовые возможности этих организаций позволяют поощрять своих работников за их результативную деятельность. Впрочем, даже небольшие предприятия имеют возможность внедрить подобную традицию.

Награда может быть представлена:

Владимир Масленников, вице-президент компании QBF, представил свои взгляды на текущую ситуацию в отрасли. В ходе беседы он подчеркнул, что ключевым фактором успеха является постоянное развитие и инновационный подход. По его мнению, компании должны активно внедрять новейшие технологии и стремиться к постоянному совершенствованию процессов. Масленников также отметил важность удовлетворения потребностей клиентов и построения долгосрочных партнерских отношений. В заключение, он подчеркнул, что только компании, гибко реагирующие на изменения рынка и обладающие четкой стратегией, смогут обеспечить свое место в современной бизнес-среде.

— Выплата премий и их размер определяются работодателями. Условия выплаты премий могут быть прописаны в документах, таких как положение об оплате труда и премировании, коллективный договор и индивидуальные трудовые договоры. Часто сотрудники получают премии перед новогодними каникулами, но компания может решить выплачивать их также в первом квартале года, после утверждения годовых финансовых результатов. В некоторых организациях выплата тринадцатой зарплаты происходит в связи со временем отпуска: сотрудники получают отпускные перед отпуском, а затем, в оговоренный день, им начисляются премии.

В документах могут быть прописаны условия, при которых участники группы не получают поощрения. Например, специалисты, совершившие нарушения, не достигшие показателей KPI, и также женщины, находящиеся в декретном отпуске, могут быть лишены бонусов.

Каковы причины, по которым некоторые организации избегают выплаты 13-й зарплаты?

Работодатели могут воздержаться от премирования сотрудников, так как выплата премии является дополнительным финансовым бременем.

Выплата 13-й зарплаты и других премий не является обязательной согласно законодательству. Это добровольное решение работодателя. В Трудовом кодексе Российской Федерации (статья 191 ТК РФ) указаны только рекомендации по поощрению сотрудников, которые могут быть использованы работодателем. В качестве поощрения сотрудник может получить благодарственное письмо, ценный подарок или просто устное выражение благодарности.

Таким образом, даже если вы официально трудоустроены, вы не можете претендовать на дополнительное финансовое вознаграждение со стороны работодателя, если оно не предусмотрено внутренними правилами компании.

Необходимо ли уплачивать налоги с дополнительного дохода в виде 13-й зарплаты?

Это вопрос, который часто возникает, ведь премия — это награда за проделанную работу весь год, а также за то, что были выплачены обязательные взносы в Пенсионный фонд, Фонд социального страхования и другие государственные органы. Почему же часть этой премии должна отдаваться государству?

Являюсь Надией Фаизовой, и занимаю должность бухгалтера в компании ООО «Атлант».

Согласно законодательству, премия, как и всякий другой заработок, подлежит налогообложению налогом на доходы физических лиц, а также включает в себя страховые взносы на случай несчастных случаев на предприятии и профессиональных заболеваний. Размер поощрительных выплат должен быть описан во внутренних документах организации. При расчете алиментов премия также учитывается, поскольку представляет собой дополнительный источник дохода. Кроме того, важно отметить, что премия не обязательно должна быть ежегодной, она может выплачиваться ежемесячно, ежеквартально или в конце проекта. В некоторых случаях размер премии может быть снижен из-за финансовой нестабильности компании. Эта информация должна быть доступна каждому сотруднику через соответствующие документы.

Юрист раскрыла, как россияне могут получить три зарплаты к концу года

Юрист раскрыла, как россияне могут получить три зарплаты к концу года

По словам юриста Оксаны Красовской из Европейской юридической службы, российские работники могут получить дополнительные выплаты в конце года, помимо своей основной зарплаты. Эти дополнительные выплаты, известные как 13-я и 14-я зарплаты, зависят от работодателя. Красовская объяснила, что выплата этих премий не является обязанностью, а является правом работодателя. Трудовой кодекс предусматривает такой способ поощрения работников, которые добросовестно выполняют свои обязанности, однако конкретные правила начисления таких премий не описаны в законе. Они определяются коллективным договором, соглашением или местным нормативным актом. Обычно такие выплаты предусмотрены для государственных организаций, предприятий обороны или крупных компаний. Кроме того, Красовская отметила, что сотрудники, которые увольняются до выплаты 13-й зарплаты, также могут рассчитывать на нее. Главное — обратить внимание на то, как эти выплаты описаны в положении о заработной плате.

Размер вознаграждения, выдаваемого к концу года, может иметь фиксированное значение либо быть определенным в соответствии с бюджетом, выделенным компанией на премии. Кроме того, его сумма может зависеть от количества отработанных дней за весь период года. По результатам опроса, проведенного сервисом SuperJob по поиску работы, более половины опрошенных россиян надеются на увеличение заработной платы в 2025 году, сообщает Pravda.ru. В свою очередь, правительство Российской Федерации также обещает увеличить заработные платы в сфере государственного бюджета. Тем не менее, по данным Росстата, работодатели остались должны россиянам 459,9 миллиона рублей за весь год.

Никогда не пропустите важные новости, подписавшись на URA.RU в Telegram! Оставайтесь в центре событий, получая актуальную информацию прямо на свой смартфон. Не упустите шанс быть в курсе самых значимых событий. Присоединяйтесь к нам прямо сейчас!

В конце текущего года россияне могут получить не только свою обычную зарплату, но и так называемые 13-я и 14-я зарплаты, равные их окладу. Однако, эти дополнительные выплаты зависят от решения работодателя. Эту информацию поделилась специалист по юриспруденции Оксана Красовская, работающая в Европейской юридической службе. Она подчеркнула, что выплата 13-й и 14-й зарплаты является правом работодателя, а не его обязанностью. Трудовым кодексом дано право работодателя поощрять сотрудников, которые добросовестно выполняют свои обязанности. Однако, порядок начисления этих премий не определен законом, а устанавливается коллективным договором или местными нормативными актами. Как отметила Оксана Красовская в беседе с «Прайм», такие выплаты часто предусмотрены для работников государственных организаций, оборонных предприятий или крупных компаний. Она также отметила, что сотрудники, которые увольняются перед начислением 13-й зарплаты, также могут ее получить. Однако это зависит от того, как эти выплаты прописаны в положении об оплате труда. Размер премии к концу года может быть фиксированным или определяться бюджетом, выделяемым компанией на выплаты. Также сумма премии может зависеть от количества отработанных дней в году. Согласно опросу службы поиска работы SuperJob, более половины опрошенных россиян ожидают повышения заработной платы в 2025 году, сообщает Pravda.ru. Правительство РФ также обещало увеличить зарплаты в бюджетной сфере. В то же время, по данным Росстата, работодатели задолжали россиянам 459,9 миллиона рублей за год.

13-я зарплата, или Как начислить в 1С: ЗУП годовую премию

13-я зарплата, или Как начислить в 1С:ЗУП годовую премию

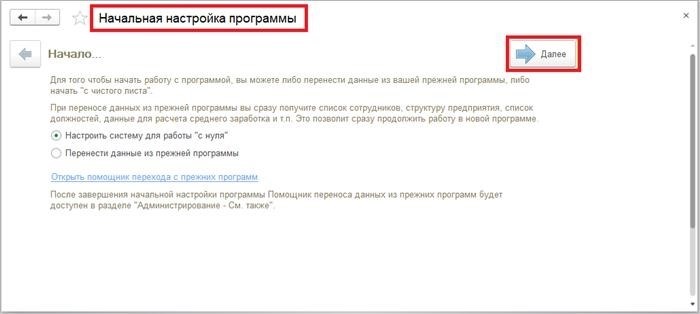

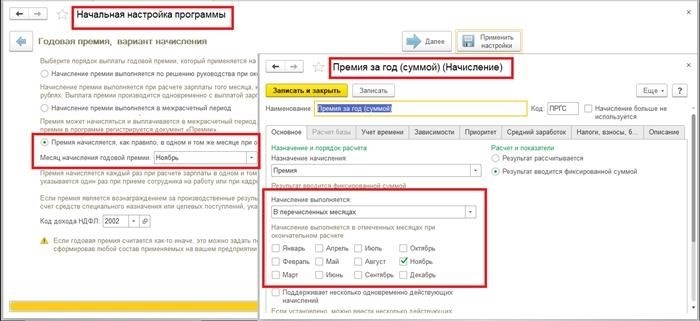

В настоящее время большинство компаний предпочитает мотивировать своих сотрудников через выплату финансового вознаграждения по итогам годовой работы. В этой статье мы рассмотрим, как организовать выплату годовой премии сотрудникам. Для начала работы с информационной базой вам предлагается использовать мастер настройки. Мастер настройки — это процесс «Начальная настройка программы», который представляет собой пошаговый помощник для настройки программы. Переход к следующим этапам осуществляется путем нажатия кнопки «Далее» в правом верхнем углу окна.

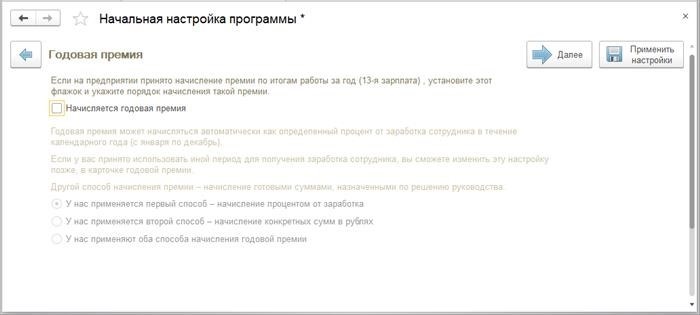

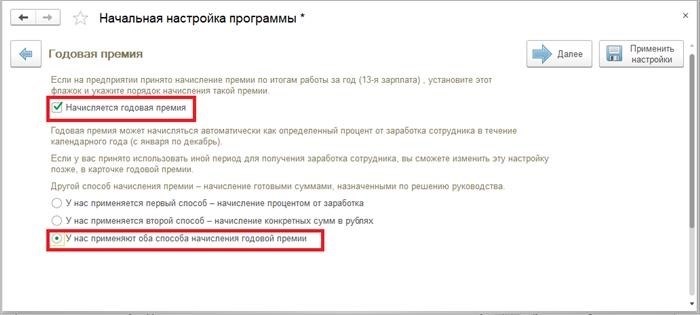

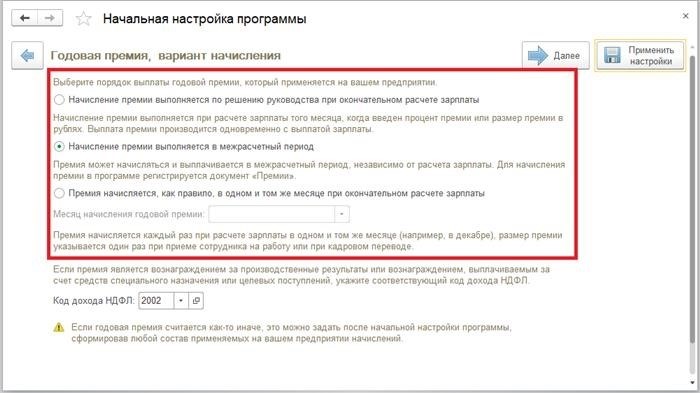

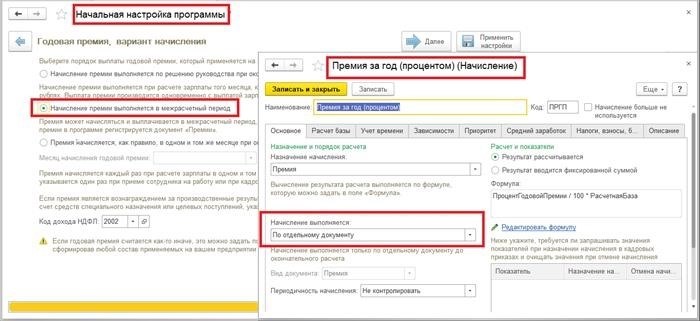

Мы не будем обсуждать все настройки, устанавливаемые в этом помощнике. В настоящее время мы заинтересованы в странице «Годовая премия». Давайте перейдем к ней. Во-первых, мы активируем опцию «Годовая премия начисляется». Затем нужно определить, как будет производиться начисление годовой премии: в процентах от заработной платы сотрудника, фиксированной суммой или комбинированным способом, когда используются оба варианта. Для примера, выберем третий вариант настройки, при котором оба способа начисления годовой премии доступны сотруднику.

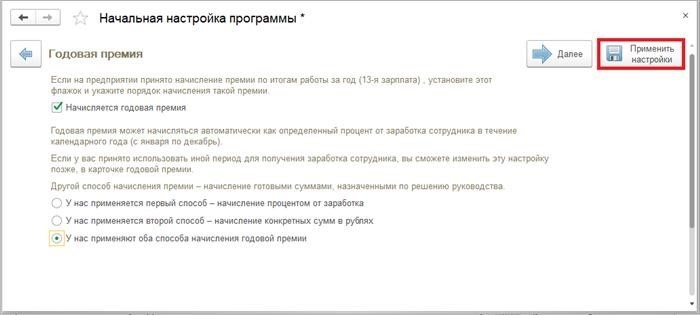

Во-первых, мы активируем опцию «Годовая премия начисляется». Затем нужно определить, как будет производиться начисление годовой премии: в процентах от заработной платы сотрудника, фиксированной суммой или комбинированным способом, когда используются оба варианта. Для примера, выберем третий вариант настройки, при котором оба способа начисления годовой премии доступны сотруднику. Для активации изменений необходимо нажать на кнопку «Применить настройки».

Для активации изменений необходимо нажать на кнопку «Применить настройки».

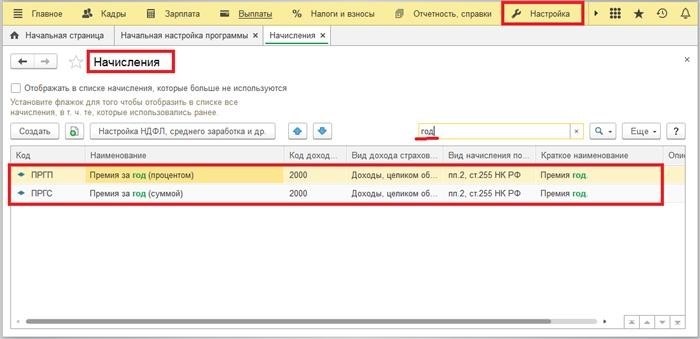

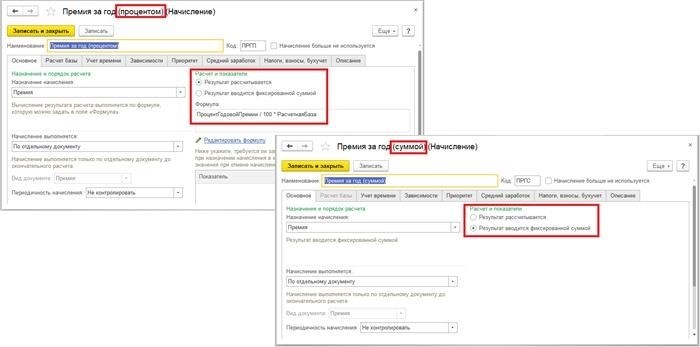

На данном этапе мы не закрываем мастер настройки. После сохранения изменений мы заметим, что в справочнике «Начисления» появились новые виды начислений, связанные с ежегодным премированием. В данном случае их будет два, так как мы ранее указали, что планируем применять два способа начисления ежегодной премии. Чтобы найти их в общем списке, можно ввести слово «год» в строке поиска. Условия расчета показателей отличаются для этих двух видов начисления. Для вида «Премия за год (процентом)» имеется формула и возможность настройки расчетной базы. А для вида «Премия за год (суммой)» применяется правило ввода фиксированной суммы в качестве результата.

Условия расчета показателей отличаются для этих двух видов начисления. Для вида «Премия за год (процентом)» имеется формула и возможность настройки расчетной базы. А для вида «Премия за год (суммой)» применяется правило ввода фиксированной суммы в качестве результата.

После возвращения в режим настройки, переходим на последующую страницу.

3. Опции для подсчета ежегодной награды

Давайте рассмотрим каждый из этих вариантов, учитывая предыдущие методы расчета годовой премии.

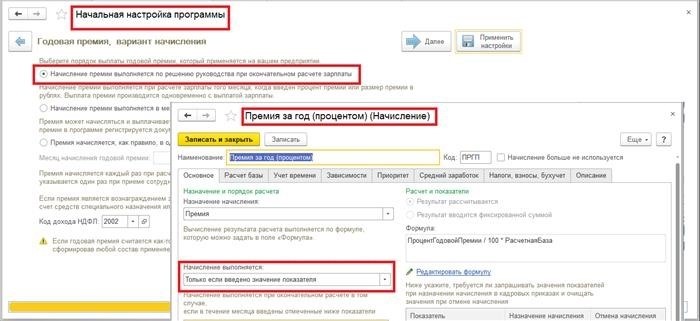

3. Руководство принимает решение о назначении годовой премии.

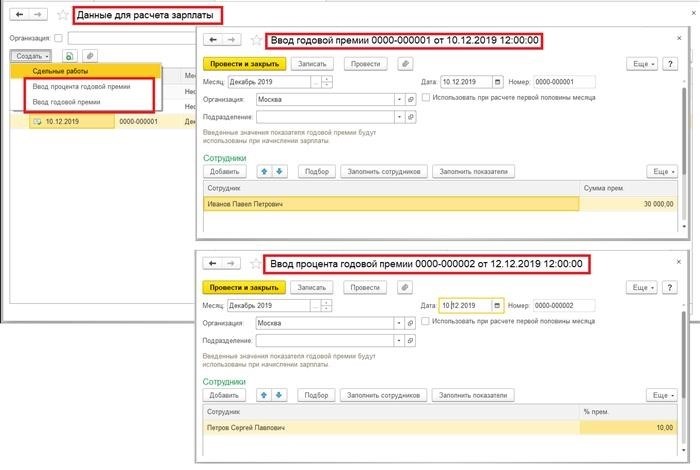

В текущем году, в конце года, руководитель компании принял решение о начислении премий для Иванова П.П. в размере 30 000 рублей и для Петрова С.П. в размере 10% от их заработной платы. Для выполнения этого требования в программе 1С:ЗУП необходимо выбрать опцию «Начисление премии выполняется по решению руководства при окончательном расчете зарплаты». Кроме того, в настройках будет изменен порядок расчета начисления, который будет выполняться только если введено значение показателя. Чтобы включить выплату премии в расчет зарплаты, необходимо оформить соответствующие документы о премировании в журнале «Данные для расчета зарплаты». Для Иванова это будет документ «Ввод годовой премии», а для Петрова — «Ввод процента годовой премии».

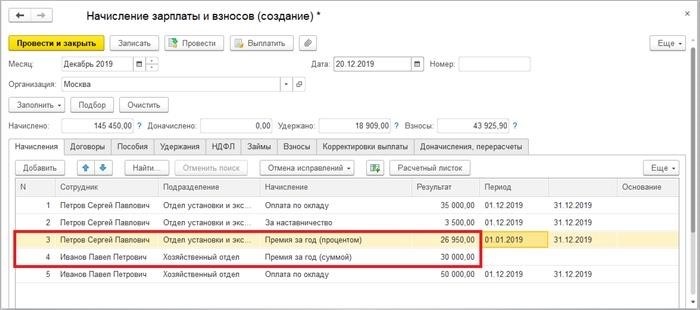

Для того, чтобы добавить вознаграждение к общей сумме выплаты за месяц, требуется произвести начисление заработной платы с использованием документа под названием «Начисление заработной платы и взносов».

Сумма, которую сотрудник Иванов П.П. получит в декабре, будет состоять из суммы начисленной заработной платы, включая премию, за вычетом НДФЛ.

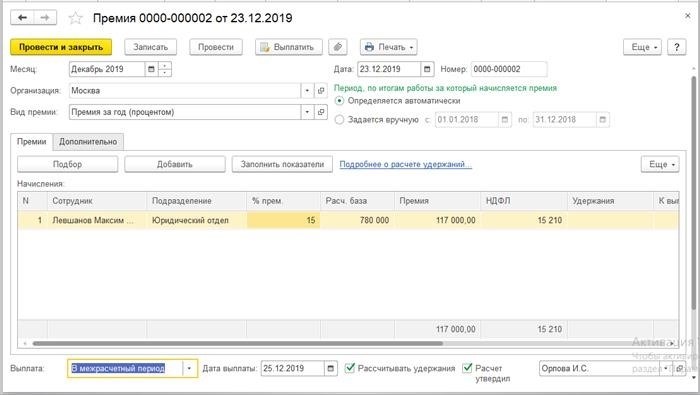

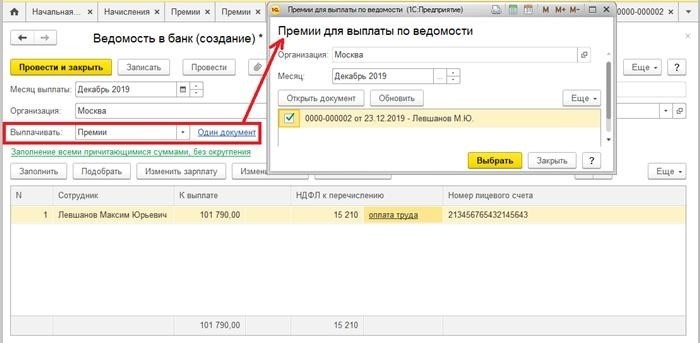

Согласно установленным правилам, в декабре 2019 года сотруднику Левшанову М.Ю. будет выплачена премия в размере 15% от его годовой зарплаты. Для настройки этого расчета необходимо воспользоваться функцией «Начисление премии выполняется в межрасчетный период» в разделе настроек мастера. При этом, чтобы изменить порядок расчета, следует выбрать опцию «По отдельному документу» в разделе видов начисления. Фиксация выплаты ежегодного вознаграждения осуществляется посредством документа, известного как «Премия».

Фиксация выплаты ежегодного вознаграждения осуществляется посредством документа, известного как «Премия». Независимо от прочих выплат, начисленная сумма премий может быть выплачена без ограничений и не связана с размером заработной платы. При составлении списка для оплаты следует указать тип выплаты как «Премии» и выбрать соответствующий документ о премировании.

Независимо от прочих выплат, начисленная сумма премий может быть выплачена без ограничений и не связана с размером заработной платы. При составлении списка для оплаты следует указать тип выплаты как «Премии» и выбрать соответствующий документ о премировании.

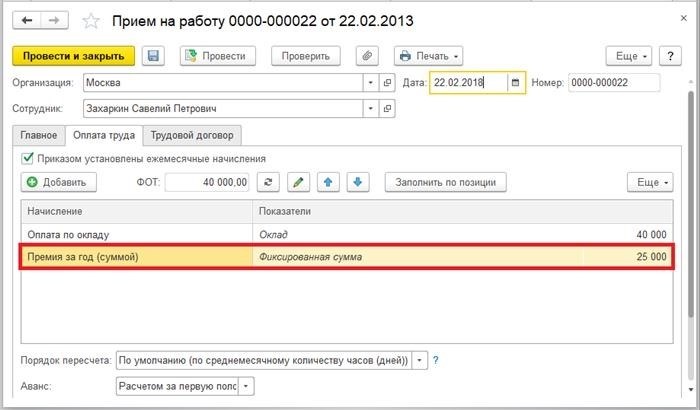

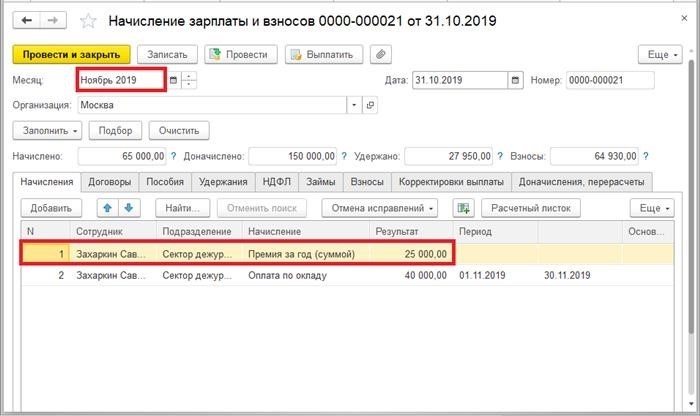

5. Одномесячное предоставление годовой премии

Каждый год в ноябре Захаркину С.П. предоставляется премия в размере 25 000 рублей. В настройках необходимо выбрать опцию «Обычно премия начисляется в том же месяце при окончательном расчете зарплаты» и указать месяц — Ноябрь. Процедура вознаграждения работника описывается в документах, связанных с управлением персоналом, и применяется на постоянной основе.

Процедура вознаграждения работника описывается в документах, связанных с управлением персоналом, и применяется на постоянной основе. Совместно с расчетом заработной платы работника организации происходит начисление и выплата премиальных.

Совместно с расчетом заработной платы работника организации происходит начисление и выплата премиальных. Зоя Косьяненко — эксперт сотрудничающей компании ООО «Кодерлайн».

Зоя Косьяненко — эксперт сотрудничающей компании ООО «Кодерлайн».