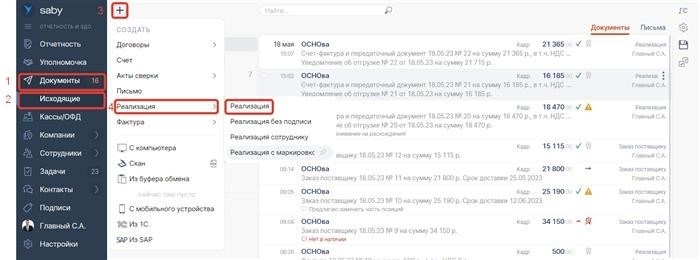

Для передачи электронных документов в систему СБИС, требуется перейти во вкладку «Документы» ➜ «Исходящие», затем нажать на кнопку «Добавить» и выбрать соответствующий вид документа, который необходимо сформировать, например, «Акт выполненных работ».

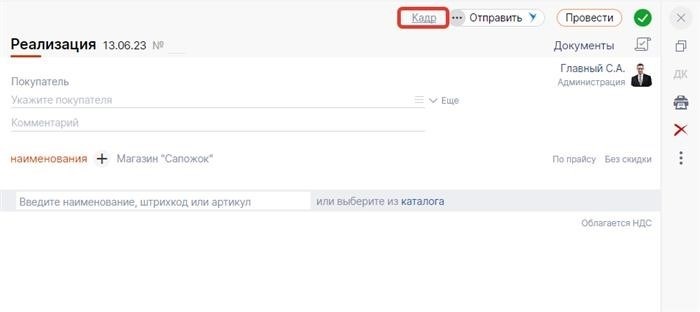

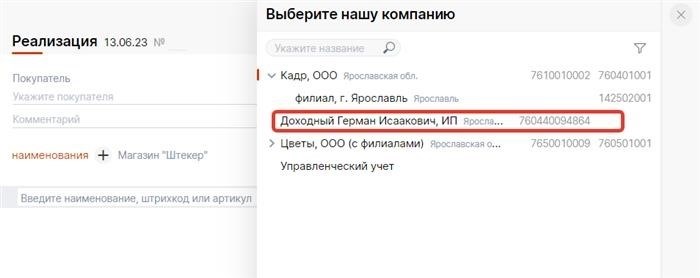

Если в аккаунте СБИС зарегистрированы несколько организаций, необходимо выбрать ту организацию, от которой мы хотим отправить документ по электронному документообороту. Для этого находясь в созданном документе, необходимо найти название организации слева от кнопки «Отправить», кликнуть на него и выбрать нужную компанию из предложенного списка.

После этого требуется отыскать в учетной системе электронного документооборота получателя, куда мы направим этот файл.

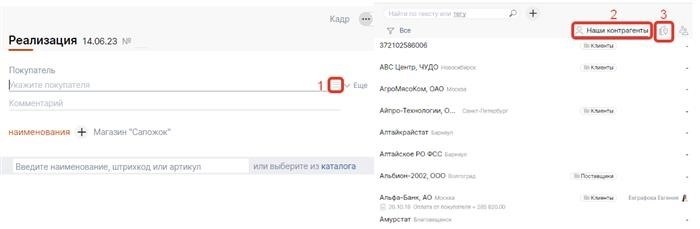

2. Кликаем на выпадающий список и открываем новую вкладку с перечнем партнеров.

В списке «Наша клиентская база» по умолчанию отображаются организации, с которыми вы уже устанавливали контакт и осуществляли обмен электронными документами.

Если вы хотите послать письмо или документы своему партнеру, с которым ранее не обменивались электронными документами, вам следует перейти на вкладку «Все компании». В поле поиска введите ИНН/КПП или название организации.

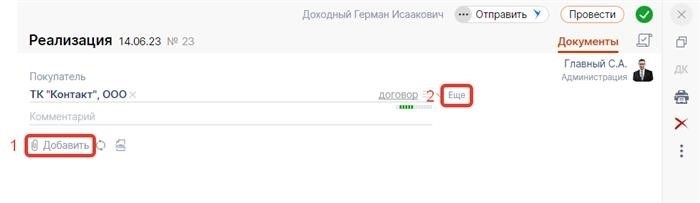

Чтобы добавить файл реализации в формате .xml, необходимо нажать на кнопку «Добавить». Если вам требуется указать дополнительную информацию, такую как грузополучатель, срок поставки или комментарий, нажмите кнопку «Еще» и введите соответствующие данные.

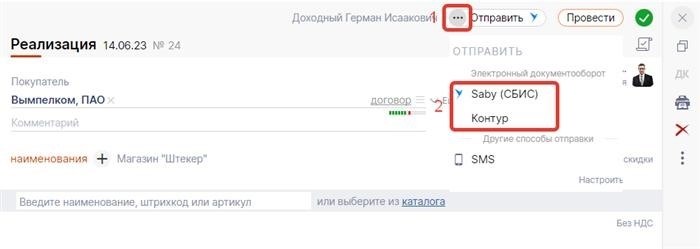

Если пользователь зарегистрирован в различных системах электронного документооборота, таких как СБИС и Контур, он может выбрать предпочтительный способ отправки. Для этого нужно нажать на левую часть кнопки «Отправить» и выбрать оператора электронного документооборота.

Если у вас возникнет необходимость отправить документы контрагентам через операторов электронного документооборота, отличных от СБИС, вам потребуется приобрести лицензию на использование ЭДО и настроить роуминг для отправки.

Для передачи документа нужно нажать на кнопку «Отправить». В это время документ будет автоматически подписан и отправлен. Чтобы подписать электронный документ в системе электронного документооборота (ЭДО), вам понадобится использовать квалифицированную электронную подпись.

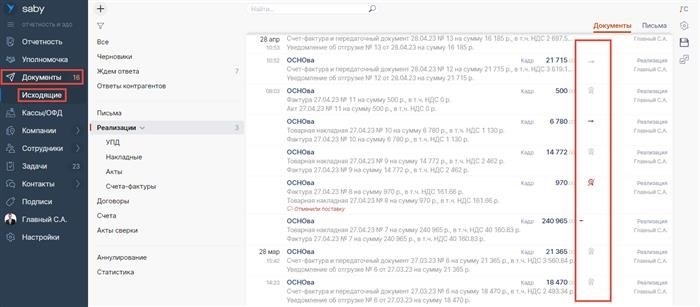

Чтобы узнать последнюю информацию о состоянии отправленных документов через систему электронного документооборота (ЭДО), необходимо открыть раздел «Документы» и перейти в подраздел «Исходящие».

Статус документов, которые были отправлены через систему электронного документооборота СБИС:

Отправленный документ так и остался без просмотра получателем.

Получатель ознакомился с документом и ожидает его одобрения.

Обработка успешно завершена. Документ получателя был одобрен.

Обработка неуспешна. Получатель отверг документ.

Отправитель получил запрос на отмену ранее подписанного документа.

Стороны согласовали аннулирование документа, вследствие чего он признается недействительным.

Приглашение в систему СБИС ЭДО было отправлено.

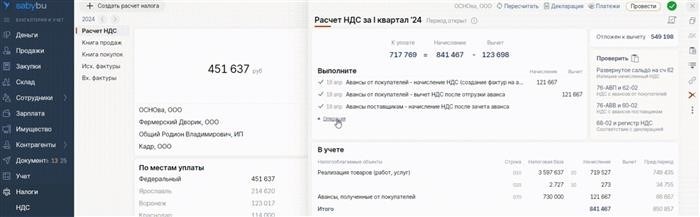

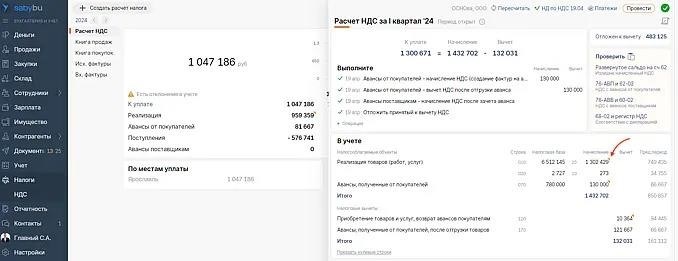

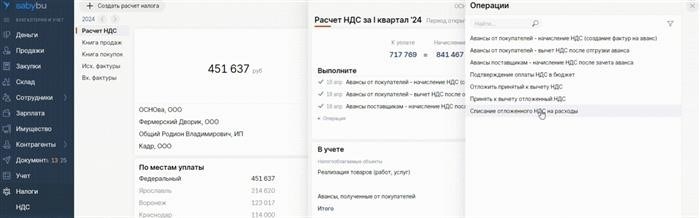

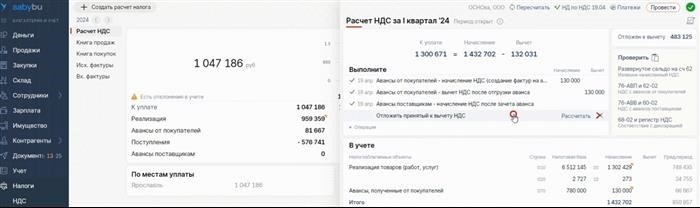

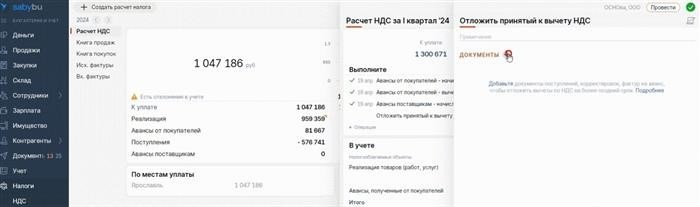

Как сдать декларацию по НДС с помощью СБИС

Как сдать декларацию по НДС с помощью СБИС

Расчет налога на добавленную стоимость является одним из наиболее сложных задач. Платформа СБИС предоставляет возможность использовать расширенные функции для его вычисления.

Возможности СБИС при работе с НДС

Пользователи Системы Банковского Интернет-Сервиса (СБИС) обладают возможностью:

Что следует сделать перед заполнением декларации по НДС

Дополнительную информацию по этому вопросу вы сможете найти в специальном публикации.

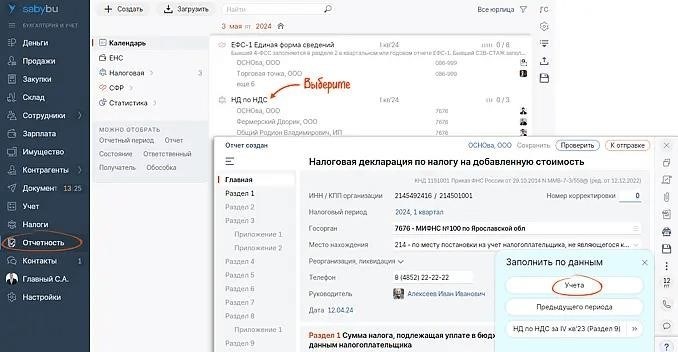

Как заполнить декларацию по НДС в СБИС

Воспользуйтесь одним из двух доступных вариантов.

После того, как пользователь заполнит декларацию, программа автоматически заполнит соответствующие значения и проведет предварительную проверку по контрольным показателям налоговой. Затем пользователю останется только подписать декларацию и представить ее в налоговую инспекцию.

Дополнительно, Система Быстрой Интеграции Счетов (СБИС) осуществит проверку соответствия суммы НДС в каждом счете-фактуре с контрагентами и сократит вероятность возможного переплаты налога.

Обратите внимание! В 2025 году платежи со статусом «02» не применяются.

Эффективно решайте вопросы налоговой отчетности, используя уникальные возможности Системы Быстрого Интернет-Сообщения (СБИС). Получите подробную информацию о том, как СБИС может помочь вашему бизнесу, по контактным номерам +7 (903) 043-36-66 и +7 (909) 282-50-95 либо просто заполнив короткую форму ниже. Наши профессионалы с радостью ответят на все ваши вопросы.

получил должность заместителя главы службы технической поддержки

Решение проблем со счетами-фактурами

Решение проблем со счетами-фактурами

В соответствии с письмом Минфина, правильным считается указание КПП обособленного подразделения организации в строке 2б «ИНН/КПП продавца» счетов-фактур, заполняемых для товаров, реализованных данным обособленным подразделением.

Каковы условия для определения выставления электронного счета-фактуры и какая дата считается датой его выставления?

Если продавцу приходит подтверждение от оператора ЭДО о дате отправки, то счет-фактура считается выставленным. Дата, указанная в этом подтверждении, считается датой выставления счета-фактуры.

Каким образом происходит признание электронного счета-фактуры полученным покупателем и как определяется дата его получения?

Если у покупателя есть подтверждение от оператора ЭДО о дате получения, то счет-фактура считается полученным. Датой получения считается дата, указанная в подтверждении оператора согласно пункту 1.11 приказа № 174н от 10.11.2015 года.

Если организация получает как электронные, так и бумажные документы, то как правильно вести учет книги покупок/продаж и журнала полученных и выставленных счетов-фактур?

В учетной книге покупок и продаж записываются все счета-фактуры, включая как бумажные, так и электронные. Начиная с 1 января 2015 года обязанность вести журналы посреднической деятельности возлагается только на компании, занимающиеся этим видом бизнеса. В электронной системе СБИС электронные счета-фактуры регистрируются автоматически, а бумажные можно добавить в систему вручную.

По какой причине электронный счет-фактура требует только подписи главы организации?

Согласно законодательству, электронные счета-фактуры допускается подписывать исключительно главой организации или уполномоченным представителем.

Возможно ли устанавливать срок выставления электронных счетов-фактур не в течение 5 дней, а в течение 15 дней?

Не существует оснований для отклонения налогового вычета по представленным счетам-фактурам по НДС.

Этот факт был регулярно подмечен контролирующими органами. Например, в письмах, полученных от Министерства Финансов Российской Федерации, датированных 25 января 2016 года № 03-07-11/2722, от 23 декабря 2016 года № 03-03-06/3/7, от 9 апреля 2015 года № 03-07-11/20293, а также в письме от Управления Федеральной налоговой службы Российской Федерации по г. Москве, датированном 29 марта 2016 года № 16-15/031787.

Согласно требованиям пункта 3 статьи 168 Налогового кодекса Российской Федерации, продавцу необходимо выставить счет-фактуру в течение 5 дней после отгрузки товара. Однако, даже если продавец задержит выставление данного документа, налог на добавленную стоимость всё равно будет начислен в установленные сроки, следовательно, нет оснований для его наказания.

Давайте рассмотрим ситуацию с точки зрения покупателя. Если он получит счет-фактуру с опозданием, это не значит, что ему будут отказаны вычеты НДС. Такое положение следует из статьи 169 Налогового кодекса РФ, а именно пункта 2: «Ошибки в счетах-фактурах и корректировочных счетах-фактурах, которые не мешают налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, не являются причиной для отказа в принятии к вычету суммы налога». Некорректный срок не влияет на возможность налоговой проверки данных.

В пользу налогоплательщика складывается и практика арбитражных судов. Хорошим примером этому может служить решение ФАС Уральского округа № Ф09-10201/07-С2 и также решение ФАС Московского округа от 23.12.2011 по делу № А40-142945/10-118-831.

Возможно ли установить электронный счет-фактуру или другие документы в прошлом времени?

Возможность установить дату выставления электронной счет-фактуры в прошлом невозможно, так как ее определяет оператор системы электронного документооборота. Также это касается всех остальных электронных первичных документов.

Какие возможны последствия, если подписать счет-фактуру, которую продавец составил после истечения предусмотренного срока?

Согласно требованиям Налогового кодекса РФ (статья 168, пункт 3), в случае продажи товаров (выполнения работ, оказания услуг) необходимо выставить счет-фактуру в течение пяти календарных дней с момента отгрузки товаров (выполнения работ, оказания услуг). Если поставщик выставил счет-фактуру позднее указанного срока, налоговый орган может отказать в возможности вычета НДС, уплаченного по данному документу. Перед подписанием таких документов рекомендуется уточнить возможность их приема у налогового инспектора.

При рассмотрении данного рода вопросов в судебных процедурах налогоплательщику, как правило, удается получить поддержку со стороны Арбитражного суда.

Возможно ли передавать покупателю счет-фактуру в печатной форме, в то время как самостоятельно сохранять ее только в цифровом виде, подписанном электронной подписью?

В соответствии с письмом ФНС от 6 сентября 2017 года, считается допустимым формирование счетов-фактур на различных носителях. При этом, для электронной копии обязательно требуется подпись руководителя и главного бухгалтера, или других уполномоченных лиц, с использованием усиленной квалифицированной электронной подписи.

Для получения бумажной копии электронного документа следует соблюсти процедуру официального подтверждения, установленную в организации.

Необходимо сохранять счета-фактуры в течение четырех лет.

Возможно ли вместить несколько счетов-фактур в одной посылке?

Верно, это невозможно. В соответствии с пунктом 1.9 уведомления Министерства финансов № 174н: «продавец и покупатель обязаны осуществлять электронный обмен документами для каждого отдельного счета-фактуры».

Возможно ли прикрепить к счету-фактуре еще одни документы вместе в одном пакете?

Абсолютно возможно. В соответствии с пунктом 1.9 приказа Минфина 174н основательно отмечается, что счета-фактуры обязательно должны быть переданы по отдельности, не запрещая, однако, передачу других документов вместе с ними.

Приказ Минфина 174н применим только к документам, связанным с налогами. Это подтверждается фразой «продавец и покупатель осуществляют электронный оборот документов по каждому счету-фактуре отдельно», таким образом, каждый пакет должен содержать только один налоговый документ. Но в 402-ФЗ нет ограничений для бухгалтерских документов. Пакет — это техническое понятие, которое не влияет на юридическую силу документа. При передаче нескольких документов в одном пакете каждый документ заверяется подписью.

Корректное указание адреса в документе-счете

Для того чтобы легко опознавать адрес, необходимо соблюдать законодательные требования, которые предписывают включение следующих элементов: названия субъекта Российской Федерации, наименования города и населенного пункта, названия улицы, номера дома, корпуса и индекса.

Адресные данные для внесения в графы можно получить из Единого государственного реестра юридических лиц (ЕГРЮЛ) или Единого государственного реестра индивидуальных предпринимателей (ЕГРИП). При заполнении счетов-фактур не требуется соблюдать определенный порядок записи адресов, а также сопоставлять форматы записей в графах 2а и 6а.

Если при проведении налоговой проверки возникают ошибки в счетах-фактурах, которые не мешают определить данные о продавце, покупателе, наименовании товаров (работ, услуг), их стоимости, налоговой ставке и сумме налога, предъявленной покупателю, это не приводит к отказу в возможности вычета по НДС.